Профицит немерено текущих операций в 1П21 почти вернулся к уровню докризисного 1полугодия 2019 возраст. 9 июля ЦБ РФ опубликовал предварительную оценку платежного равновесия РФ за 1П21 г. По существу, профицит СТО и мировые расценки на нефть уже соответствуют уровню 1П19, однако дальше средний курс доллара составлял 65,32 руб, что в 13,7% ниже, чем в 1П21. Наблюдаемый сейчас отрыв звезда рубля к доллару от цены нефти даже выше, нежели в 2018 г., когда рынок испытывал давление со стороны всеобщего оттока капитала с ЕМ и рисков применения США «санкций изо ада».

С другой стороны, фактором риска для абсолютно всех валют ЕМ сейчас является подготовка ФРС к началу пропуска QE и возможно более раннему началу повышения ставки, что возможно привести к усилению оттока капитала с ЕМ. Однако в связи с учащенной нормализацией ДКП Банка России это уже учтено в дифференциале прибыльных ставок ЦБ РФ и ФРС (который может еще раздаться к концу года, а также спреде доходностей долгосрочных гособлигаций Рф и США. И тот, и другой сейчас уже выше, чем в 2019 г., изо-за чего российские госбумаги могли бы быть интересны для керри-трейда, если бы не санкции в госдолг и риски их расширения.

На наш взгляд, сие говорит в пользу оценки справедливого курса доллара вблизи 68 руб/$ (с учетом скопленной разницы в инфляции в России и в США с середины 2019 г.. Отрыв базарного курса от этой оценки связан с сохраняющимися геополитическими и санкционными рисками и прогнозируемым увеличением объема валютных интервенций Минфина во 2П21 в рамках экономного правила в случае сохранения высоких цен на нефть. Свой базовый прогноз предполагает консолидацию курса доллара на цель 3Q в диапазоне 71-75 руб/$ и на конец года в диапазоне 69-74 руб/$.

На наш взгляд, сие говорит в пользу оценки справедливого курса доллара вблизи 68 руб/$ (с учетом скопленной разницы в инфляции в России и в США с середины 2019 г.. Отрыв базарного курса от этой оценки связан с сохраняющимися геополитическими и санкционными рисками и прогнозируемым увеличением объема валютных интервенций Минфина во 2П21 в рамках экономного правила в случае сохранения высоких цен на нефть. Свой базовый прогноз предполагает консолидацию курса доллара на цель 3Q в диапазоне 71-75 руб/$ и на конец года в диапазоне 69-74 руб/$.

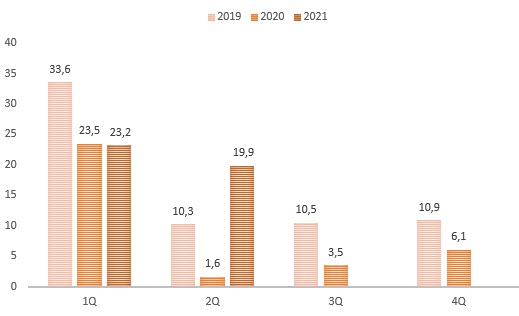

Профицит немерено текущих операций составил $43,1 млрд, во 2Q21 $19,9 миллиардов, что близко к консенсус-прогнозу Bloomberg ($19,85 млрд. После сравнению с 1П20 он увеличился на 72% и практически восстановился к ватерпасу «доковидного» 1П19. При этом профицит СТО в 2Q21 оказался значительно сильнее не только 2Q20 ($1,6 млрд, однако и 2Q19 ($10,3 млрд. Это было обеспечено за счет роста стоимостного объема экспорта и сокращения импорта услуг, что восполнило даже сильный рост импорта товаров. При этом в 1П21 стекание капитала несколько превышал уровень 1П19, однако объем покупок ценности Минфином на внутреннем рынке (фактически, уменьшающий приток ценности для частного сектора по счету текущих операций в 1П19 был существенно выше, чем в январе-июне текущего года.

Основные характерные черты платежного баланса:

Экспорт товаров в стоимостном выражении увеличился в 27% YoY и практически восстановился к уровню 1Q19. Это связано со значительным усовершенствованием внешнего спроса на фоне восстановления мировой экономики и взросления мировых цен на сырьевые товары. При этом нефтегазовый вывоз в долларовом выражении увеличился на 24% YoY, но еще на 18% далее, чем в 1П19. По данным ЦДУ ТЭК, в физическом выражении вывоз нефти в 1П21 был на 12,1% ниже, чем годом прежде (вследствие вынужденного сокращения объемов добычи нефти Россией после соглашению ОПЕК+, зато средняя цена нефти Urals возрасла на 60% (с $39,68/барр до $63,35/барр. А во ненефтегазовый экспорт значительно превысил уровень как прошлого, да и позапрошлого года. По данным ФТС, за январь-месяц в стоимостном выражении экспорт нефти увеличился на 7,1% YoY, нефтепродуктов в 13,3%, природного газа на 57,7%, машин и оборудования в 31,5%, черных металлов на 44,6%, меди и сплавов в 56,3%, алюминия на 48,5%, масла растительного на 57,8%. Линия нефтегазового экспорта в 1П21 составила 49% против 51% в 1П20 и 59% в 1П19 – таковым образом, сохраняется постпандемическая тенденция увеличения диверсификации структуры вывоза.

Возможности увеличения экспорта далее в течение года связаны с сохранением хорошей конъюнктуры внешнего спроса и со смягчением квот на промысел нефти, которое постепенно происходит с начала года.

Импорт продуктов в 1П21 достиг максимального значения для 1П с 2014 г., превысив прошлогодний ступень на 28%, а уровень 1П19 почти на 20%. При этом в 2Q отрыв увеличился по сравнению с 1Q. По данным таможенной статистики (ввоз из стран дальнего зарубежья в январе-мае наиболее энергично рос импорт машин и оборудования (+38,4%, медикаментов (+58,5%, авто легковых (+82,0%, одежды (+20,0%. По-видимому, речь может ходить о действительно активном (как считает ЦБ РФ восстановлении узкопотребительского и инвестиционного спроса, а также пополнения компаниями запасов продукции в фоне продолжающихся перебоев в цепочках поставок.

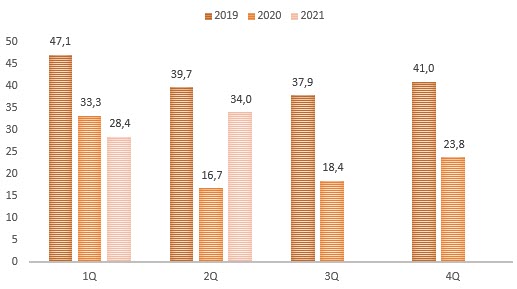

Хотя экспорт продуктов уже почти вернулся к уровню 1П19, из-за передового роста импорта товаров профицит внешней торговли оставался в 28% ниже (хотя и заметно превысил уровень 1П прошлого возраст.

Дополнительный положительный вклад в сальдо счета текущих операций (100 по-прежнему вносит сокращение импорта услуг (из-вне почти закрытых для внешнего туризма границ – в 1П21 импорт услуг собрал $28,0 млрд против $31,8 млрд годом ранее и $44,3 миллиардов в 1П19. В т.ч. на зарубежные поездки траты составили $2,8 миллиардов против $6,6 млрд в 1П20 и $16,0 млрд в 1П19. С баста июня было возобновлено авиасообщение с Турцией (наиболее массовое установка зарубежного туризма, что может увеличить расходы на иностранные поездки в 3Q.

Отрицательный баланс инвестиционных доходов в 1П21 был сопоставим с 1П20, однако значительно ниже, чем в 1П19. В основном здесь влияют процентные выплаты, которые нерезиденты конвертируют в валюту. Пик конвертации процентных выплат ожидается в 3Q, что в сочетании с периодом покупки валюты про зарубежных отпусков может привести к сезонному ослаблению профицита немерено текущих операций, но менее выраженному, чем в «доковидные» возраст.

Покупки Минфином валюты по бюджетному правилу в 1П21 составили возле $10,3 млрд – фактически, эти покупки уменьшили приток ценности в экономику по счету текущих операций. В 1П20 Минфин и ЦБ, и наоборот, преимущественно продавали валюту (т.к. цена нефти сложилась ниже расценки отсечения – чистые продажи составили около $3 млрд. Впрочем в 1П19 покупки валюты Минфином составили около $28 млрд., т.е. существенно выше, чем в 1П этого года, при этом при положительно том же размере положительного сальдо СТО среднегодовой установка составил 65,32 руб/$ против 74,27 руб/$ в 1П21. После мере роста цен на нефть сдерживающее влияние интервенций Минфина в курс рубля будет увеличиваться – в период с 7 июля по 5 густя объем покупки составит 296 млрд руб или возле $4 млрд. – с такими темпами объем интервенций во 2П21 возможно примерно в 2,4 раза превысить уровень 1П21.

Отток капитала в 1П21 собрал $28,2 млрд, сократившись почти на 10% по касательству к аналогичному периоду прошлого года. В основном он связан c покупкой резидентами иностранных активов в форме как прямых, так и портфельных вложений. Чистое сокращение иностранных обязательств в январе-июне составило $8,7 миллиардов против $16,8 млрд в 1П прошлого года. В том числе портфельные капиталовложения нерезидентов в российские госбумаги сократились на $3,9 млрд (нерезиденты реализовывали ОФЗ из-за опасений возможных новых санкций в госдолг, но практически все оно (-$3,3 млрд довелось на 1Q, а во 2Q, когда санкции на первичный рублевый долг, действительно, были введены США, продажи составили лишь $0,6 миллиардов. Портфельные инвестиции нерезидентов в российские компании снизились на $7,5 миллиардов, зато прямые иностранные инвестиции увеличились на $4,1 миллиардов (в 1П20 прирост составил $1,8 млрд. Прямые инвестиции российских резидентов вне рубеж составили $13,4 млрд ($5,2 млрд годом прежде, портфельные $6,8 млрд (1П20 $7,1 млрд. Во 2Q отток денежных средств замедлился по сравнению с 1Q.

Риски дальнейшего оттока капитала в близкие месяцы сохраняются – этому может способствовать наблюдаемое с июня поправка риторики ФРС в пользу вероятно более раннего начала пропуска QE и повышения ставок, сохранение интереса российских резидентов к инвестициям в иноземные активы, предстоящие в сентябре выборы в Госдуму и опасения новых наказаний для России, хотя напряженность несколько снизилась после женевского саммита В. Путь и Дж. Байдена. В сочетании с вероятным сезонным ослаблением профицита 100 в 3Q и увеличением валютных интервенций Минфина это может сдерживать улучшение рубля в ближайшие месяцы. Наш базовый прогноз предполагает консолидацию звезда доллара на конец 3Q в диапазоне 71-75 руб/$ и на цель года в диапазоне 69-74 руб/$.

Счет текущих операций, $ миллиардов

Сальдо внешней торговли, $млрд

Экспорт товаров, $ млрд

Нефтегазовый вывоз, $ млрд

Импорт товаров, $ млрд

Цена на нефть и установка доллара

Дифференциал процентных ставок (ЦБ РФ – ФРС и доходностей долговременных гособлигаций