По итогам 1 квартала 2021 года металлургическая отрасль показала прибыль, превышающую показатель за аналогичные периоды прошлых лет в 3,5 раза. Планирующееся введение экспортных пошлин на некоторые виды продукции отрасли должно, предположительно, обеспечить временную защиту внутреннего рынка. При этом, однако, существует риск снижения стимулов развития для отраслей-потребителей, а с точки зрения долгосрочного развития российской экономики разработка и внедрение системы стимулов для металлургических компаний по использованию полученной в период благоприятной внешнеэкономической конъюнктуры прибыли для технологической модернизации и развития производства товаров с более высокой добавленной стоимостью представляется более целесообразным.

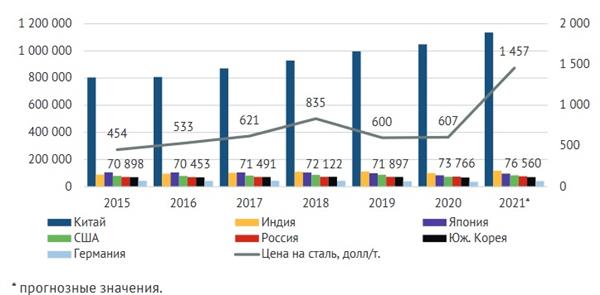

В 2020 г. мировая экономика подвергалась резким колебаниям рыночных условий; рынок металлургической продукции не стал исключением: наиболее чувствительным ударом для производителей стало резкое снижение спроса на их продукцию, вызванное введением мер по противодействию коронавирусной инфекции и, как следствие, приостановка производств, строительных проектов и т.п. в Китае, а затем и в других странах. В результате, к примеру, цена на сталь в 1 квартале 2020 г. начала падать. По мере восстановления экономики Китая с мая 2020 г. тренд стал меняться на положительный, а в 3 квартале произошло достаточно резкое ускорение роста, который сохранился и в начале 2021 г. (рис. 1.

<!—: —>

Рис. 1. Динамика объемов производства стали в ТОП-7 странах, тыс. т (левая ось и среднегодовая цена на сталь в 2015–2021 гг., долл./т (правая ось

Источник LME, WorldSteel Association

Одной из ключевых причин такой динамики цен стало то, что во время действия ограничительных мер, связанных с распространением коронавирусной инфекции, из-за падения спроса на продукцию металлургической отрасли во многих странах-производителях были закрыты домны и конвертеры. По данным WorldSteel Association, существенно сократилось производство стали в Европе: по итогам 2020 г. на 11,8%, или на 21,7 млн т. Когда началось восстановление рыночной активности в крупных экономиках (которое слабо подвергалось прогнозированию, многие производственные мощности не были запущены оперативно и в полной мере. Страны же, которые не останавливали своего производства, использовали благоприятную конъюнктуру для реализации своей продукции на мировом рынке.

В частности, этим смогли воспользоваться российские производители: объем производства стали в 2020 г. по сравнению с 2019 г. вырос на 2,5%, или на 1,9 млн т. В результате по итогам 1 квартала 2021 г. прибыль металлургической отрасли превысила средний показатель за аналогичный период прошлых лет в 3,5 раза. Была выдвинута инициатива направить в бюджет часть прибыли от сверхблагоприятной конъюнктуры с помощью установления с 1 августа по 31 декабря 2021 г. (в случае сохранения ситуации будет предложен постоянно действующий механизм экспортных пошлин на некоторые товары черной и цветной металлургии. Пошлина будет действовать для поставок за пределы ЕАЭС. Цель данной меры, помимо пополнения бюджета, – защита внутреннего рынка от повышения цен на продукцию, происходящего в силу торгуемости товара, производимого отраслью.

Представляется, что при введении и дальнейшем использовании данной меры необходимо принимать во внимание ее влияние на стимулы металлургических компаний к инвестированию в модернизацию своих производственных мощностей и технологий производства, а также на увеличение долговой нагрузки по уже начатым проектам. Для того чтобы пояснить данный тезис, ниже представлено краткое описание динамики инвестиций и состояния основных фондов российских металлургических компаний. После завершения процесса приватизации в начале 1990-х годов (к 1994 г. была уже фактически завершена приватизация предприятий черной металлургии, 92% предприятий цветной металлургии стали частными еще в 1992 г. металлургические компании столкнулись с проблемой необходимости крупных инвестиций на поддержание и модернизацию оборудования (доля производства стали в новых электропечах в начале 1990-х годов составляла 13%, в то время как в США, Японии и Великобритании – 38, 31 и 27% соответственно; непрерывный процесс литья использовался лишь при производстве 28% стали, по сравнению со 100, 96 и 87% в США, Японии и Великобритании соответственно. Дефицит свободных денежных средств позволял направлять практически все инвестиции на поддержание базовых технологий по производству стали, следствием чего стало постепенное улучшение технологий производства только базовой продукции с низкой добавленной стоимостью.

Коэффициент обновления основных фондов снизился: в черной металлургии – с 7,5% в 1990 г. до 0,9% в 2001 г.; в цветной металлургии – с 5,3% в 1990 г. до 2,0% в 2001 г., что привело к увеличению износа фондов, уровень которых составил: в черной металлургии – 51,3% (уровень полностью изношенных фондов – 18,5%, в цветной – 53,1% (уровень полностью изношенных фондов – 16,4%.

Низкий уровень обновления фондов и высокий уровень их износа увеличивал расходы материальных и топливно-энергетических ресурсов, превышающие зарубежные аналоги более чем на 15% (Шевелев Л.Н. Финансовое обеспечение промышленной реструктуризации на примере металлургического комплекса России // Министерство промышленности, науки и технологий, 2001. Проблему должны были решить следующие отраслевые программы:

— технологическое перевооружение и развитие металлургии России, которая была реализована в 1993–2000 гг.;

— развитие рудно-сырьевой базы металлургии России («Руда», которая была реализована в 1997–2005 гг.

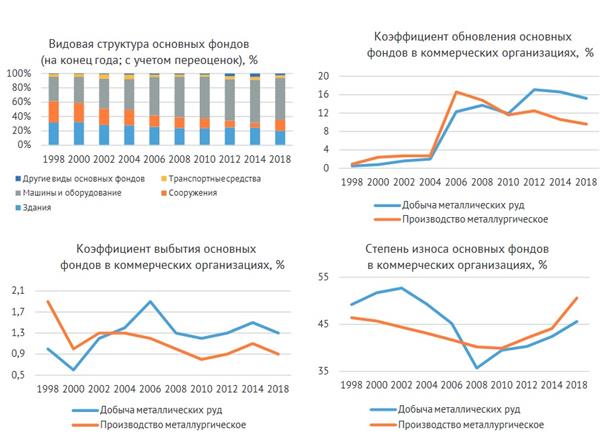

Программы позволили улучшить показатели материально-технической базы металлургической отрасли как в секторе добычи, так и переработки (рис. 2. Снизилась степень износа основных фондов: с 49,2% в 1998 г. до 35,7% в 2008 г. для добычи металлических руд и с 46,4% в 1998 г. до 39,9% в 2010 г. для металлургического производства. Рост коэффициента выбытия в 1998–2006 гг. свидетельствует об активном списании старых мощностей и инвестициях за счет амортизационных отчислений, т.е. собственных средств (они включаются в себестоимость продукции и оплачиваются покупателем. Учитывая, что средний период окупаемости инвестиций в металлургической отрасли составляет 8–10 лет, данные программы должны были окупиться до кризиса 2008 г.

Рис. 2. Показатели материально-технической базы металлургической отрасли в 1998–2018 гг.

Источник: Росстат (Статистика в разбивке по отраслям обрабатывающей промышленности публикуется в сборнике «Промышленность России», который выходит раз в два года. На момент написания статьи представленные данные являются наиболее актуальными

Тем не менее использование относительно устаревших технологий и изношенного оборудования остается одним из факторов, замедляющих развитие отрасли. Степень износа основных фондов после кризиса 2008 г. начала расти и достигла уровня, предшествовавшего реализации федеральных инвестиционных программ: для добычи металлических руд на 2018 г. показатель износа составил 45,6%; для металлургического производства – 50,6%.

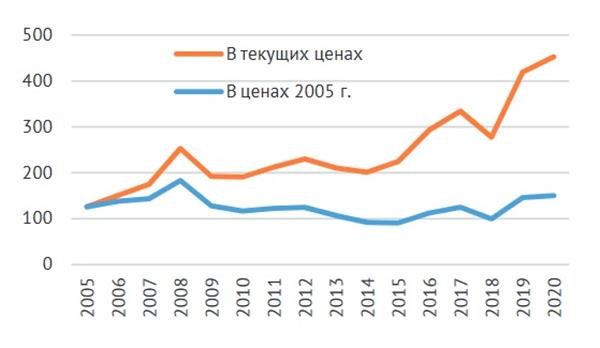

На рис. 3 представлена динамика объема инвестиций в основной капитал. Наибольший рост наблюдался в 2008 г., но в 2009–2010 гг. металлургические компании были вынуждены заморозить некоторые инвестиционные проекты, ограничить реализацию инвестиционных программ в связи с мировым экономическим кризисом. Резкое снижение цен на продукцию металлургической отрасли, сокращение потребления металла, высокая стоимость заемных средств привели к отрицательным темпам прироста инвестиций в 2009 г.

Инвестиционные проекты в металлургической отрасли являются весьма капиталоемкими, поэтому, как правило, финансируются за счет и внутренних, и внешних источников. Результатом модернизации и переоборудования является наличие дорогостоящих основных фондов, амортизация которых позволяет аккумулировать значительные собственные источники финансирования; тем не менее для российских компаний этот источник не является основным, в отличие от многих зарубежных конкурентов (доля амортизации в структуре источников финансирования капитальных проектов металлургического комплекса в России составляет около 30%, в мире данный показатель, превышает 60% по причине существенного износа оборудования. Соответственно, значительная часть собственных средств для инвестирования в отрасли формируется за счет прибыли; ее полное (или близкое к таковому изъятие в долгосрочной перспективе будет негативно сказываться на инвестиционном процессе.

Важным аспектом развития металлургической отрасли, который следует учитывать при формировании экономической и налоговой политики, является технологическое развитие и необходимые для этого инвестиции. Так, в мировой практике крупные представители металлургической отрасли вкладывают ресурсы, к примеру, в разработку высокопрочных марок стали и их сплавов с физическими и химическими характеристиками, индивидуальными для использования в определенных условиях. В частности, японская компания Nippon Steel систематически публикует результаты собственных исследований, внедренных в процесс производства, направленных на разработку более легких, износостойких сталей для автомобильной промышленности. Китайская компания Baosteel также разрабатывает марки стали с высокой прочностью и пластичностью для автомобильной и иных отраслей. В 2020 г. Baosteel заявила об успешных испытаниях стали марки «2060 Mega Pascal», которая позволила произвести проволоку для мостовых канатов с рекордным пределом прочности.

Таким образом, можно констатировать следующее. Высокая прибыль, полученная российскими компаниями в 2020–2021 гг., является следствием удачного сочетания благоприятной мировой конъюнктуры и действий самих компаний в рамках работающих рыночных механизмов. Защита внутреннего рынка от значительного повышения цен, с одной стороны, может благоприятно сказаться на потребителях металлургической продукции, с другой – может привести к снижению стимулов для их дальнейшего развития, утрате конкурентоспособности на мировом рынке и консервации неэффективности.

С точки зрения долгосрочного развития металлургической отрасли, государству целесообразно стимулировать (создание эффективной системы стимулов в рамках рыночного механизма – отдельный вопрос, который в рамках данного материала не рассматривается металлургические компании направлять полученную прибыль на финансирование инвестиций в модернизацию и технологическое перевооружение. Во-первых, других источников средств для данных целей оказывается недостаточно; во-вторых, существует риск усиления технологического отставания от мировых отраслевых лидеров (особенно болезненного в контексте национальных целей развития, делающих акцент на производстве все более сложной продукции с новыми свойствами, обладающей высоким уровнем добавленной стоимости.

С точки зрения долгосрочного развития российской экономики и, в том числе, достижения национальных целей, разработка и внедрение системы стимулов для металлургических компаний по использованию полученной в период благоприятной внешнеэкономической конъюнктуры прибыли для технологической модернизации и развития производства товаров с более высокой добавленной стоимостью представляется более целесообразным, чем временная поддержка потребителей продукции отрасли на внутреннем рынке.