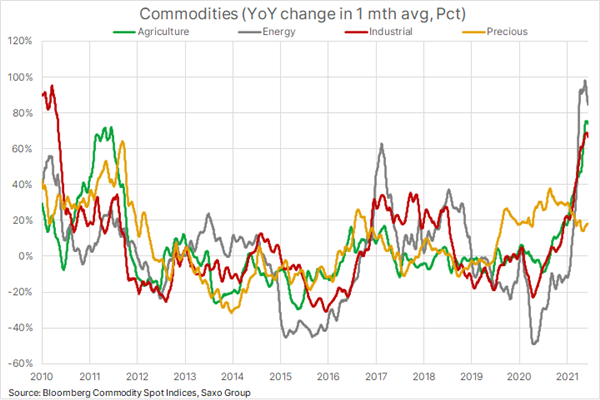

Несмотря на непрерывный рост в течение пяти кварталов, сырьевой сектор, похоже, продолжит рост в третьем квартале, хотя и более медленными темпами: некоторые из текущих сильных драйверов начинают понемногу терять импульс. С момента старта пандемии и глобального локдауна в марте прошлого года индекс Bloomberg Commodity Spot, который отслеживает фьючерсные показатели сырьевой корзины – от энергоносителей до металлов и продукции сельского хозяйства, – вырос на 75%, достигнув десятилетнего максимума. Такое развитие событий подстегнуло спекуляции о том, что мы вступили в новый сырьевой суперцикл.

<!—: —>

Суперцикл характеризуется длительными периодами несоответствия между растущим спросом и неэластичным предложением. Для исправления этого дисбаланса требуется время, что обусловлено большими капитальными затратами на запуск новых проектов, а также временем, необходимым для освоения нового предложения. Например, в медной промышленности от принятия решения до запуска производства может пройти десять лет. Такие продолжительные периоды часто заставляют компании откладывать инвестиционные решения в ожидании роста цен, и, когда наконец этот момент наступает, бывает так, что избежать продолжения ралли уже невозможно.

Предыдущие суперциклы, основанные на спросе, включали перевооружение перед Второй мировой войной и реформу китайской экономики, которая ускорилась после вступления государства в ВТО в 2001 году. Вплоть до глобального финансового кризиса 2008 года непреодолимый сырьевой аппетит Китая способствовал росту индекса Bloomberg Commodity Spot почти на 350%. Суперциклы также могут быть обусловлены предложением, самый последний из таких был вызван нефтяным эмбарго ОПЕК 1970-х годов.

Некоторые экономисты считают, что нынешний бум цен на сырьевые товары носит скорее циклический, чем структурный характер, поскольку он вызван исключительно высоким спросом в Китае. Сейчас он ослабевает по мере ужесточения условий кредитования, в то время как рост, вызванный стимулированием в Европе и США, нивелируется сбоями в цепочке поставок. К этому добавляются ключевые продовольственные товары, достигшие многолетнего максимума после сильнейшей за 90 лет засухи в Бразилии, высокий спрос на корма для животных в Китае и усиление конкуренции за пищевые масла со стороны индустрии биотоплива.

Тем не менее, мы считаем, что отдельные события в трех секторах будут и дальше оказывать поддержку. Несмотря на отсутствие дефицита предложения, рынок нефти будет поддерживаться периодом синхронизированного роста мирового спроса, когда ОПЕК+ сможет все в большей степени контролировать цены с учетом перспективы отсутствия реакции на повышение со стороны производителей, не входящих в ОПЕК+. Это особенно касается североамериканских производителей, которые любой ценой будут избегать расширения добычи.

В металлургическом секторе сочетание увеличения государственных расходов на инфраструктуру и декарбонизации будет по-прежнему стимулировать высокий спрос. Это касается меди и железной руды — ключевого ингредиента в производстве стали, как и алюминия, цинка и даже полупромышленных металлов, такие как серебро и платина. Вдобавок к этому существует перспектива все большей дестабилизации погоды, что воспрепятствует накоплению столь необходимых запасов основных сельскохозяйственных товаров.

Мы считаем, что рост инфляции, скорее будет продолжительным, чем временным, что создаст постоянный спрос со стороны инвесторов, стремящихся хеджировать свои портфели. Учитывая наш негативный взгляд на доллар в общем, драгоценные металлы должны продолжить привлекать спрос, особенно если ожидаемый рост доходности казначейских облигаций не позволит слишком сильно вырасти реальной доходности.

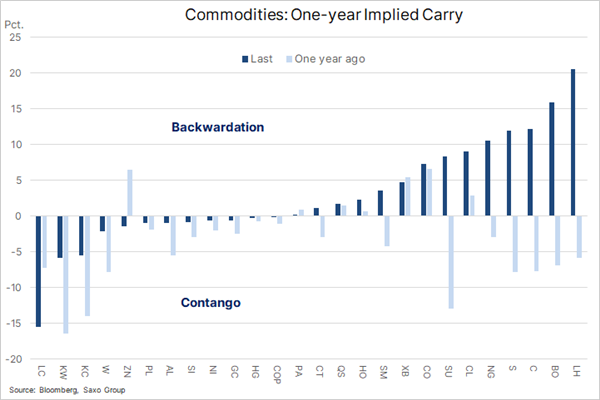

Сужение рынка, происходящее в течение последних шести месяцев, является еще одной причиной, из-за которой впервые за несколько лет управляющие активами снова рассматривают сырьевые товары как интересную инвестиционную возможность. В связи с ужесточением условий для некоторых сырьевых товаров их форвардные кривые сместились в обратную сторону, что означает, что сделки по контрактам первого месяца имеют премию по сравнению с отложенными. Чем выше спред, тем выше доходность, которая может быть получена при выходе фьючерсных контрактов за пределы кривой.

На диаграмме ниже показано, как за последний год рыночные условия изменились в лучшую сторону для пассивных инвесторов в долгую. По большинству основных сырьевых товаров сформировалась положительная однолетняя доходность, при этом наибольшую доходность имеют фьючерсы на сельское хозяйство и энергоносители.

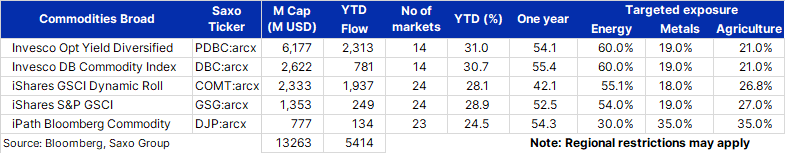

В то время как рост физического спроса рассматривается как основная причина продолжающегося роста цен на сырьевые товары, инвестиционные потоки от управляющих активами и хедж-фондов обеспечивают дополнительную поддержку; в итоге эти деньги попадают на фьючерсный рынок. Такие инвестиционные потоки, которые часто инициируются факторами, не имеющим ничего общего с фундаментальными показателями отдельных сырьевых товаров, добавляют дополнительный уровень поддержки. Примерами мотивов управляющих компаний, решивших сделать широкие инвестиции в сырьевые товары, помимо страха упустить возможность (FOMO, могут быть импульс и хеджирование от растущей инфляции и ослабления доллара, которые вызывают перераспределение средств из других классов активов.

Три наиболее известных товарных индекса, которые в той или иной форме отслеживаются на миллиарды долларов, – Bloomberg Commodity, SP GSCI и диверсифицированный товарный индекс DBIQ Optimum yield. Поставщики биржевых фондов, такие как Invesco, iShares, iPath и WisdomTree, предлагают различные разновидности этих товарных индексов. Цель одних – отслеживание индекса без каких-либо дискреционных действий, в то время как другие стремятся оптимизировать доходность, находя наиболее подходящее место для инвестирования на фьючерсной кривой.

Особое внимание – на углерод

Европейская Система торговли эмиссионными квотами (ETS начала свою работу в 2005 году и на сегодняшний день является самым крупным и успешным рынком в этой сфере. Это очень ликвидная система ограничений и торговли, в которой власти устанавливают лимит на максимальное количество выбросов углерода, которое может быть произведено в экономике или регионе. Основным источником предложения EU ETS являются квоты, которые бесплатно предоставляются эмитентам, второй источник предложения – аукционы.

ETS к настоящему времени очень хорошо зарекомендовала себя и обладает высокой степенью прозрачности. Она покрывает примерно 40% выбросов парниковых газов (ПГ в Европе за счет таких секторов, как коммунальные услуги и промышленность. Другие секторы – сельское хозяйство, строительство и транспорт (включая судоходство – в настоящее время в нее не включены, хотя ожидается включение некоторых из них в ближайшие годы.

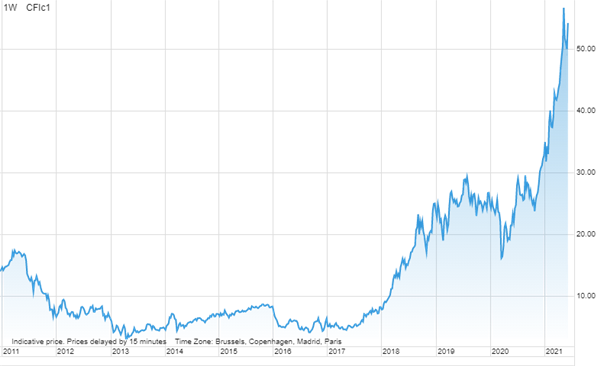

Прежде чем превысить €50 за тонну CO2 в начале этого года, ETS прошла несколько этапов, первый из которых несколько лет назад закончился неудачей, поскольку было выдано слишком много разрешений на выбросы, а продажа избытков оказывала давление на цену. В течение двух лет до 2019 года многие из первоначальных проблем были решены, но цена оставалась низкой – это означало, что цель заставить загрязнителей за счет роста затрат сосредоточиться на возобновляемых источниках энергии и отказаться от наиболее загрязняющих источников энергии, таких как каменный уголь, не достигнута.

В течение прошлого года, и особенно с ноября, фьючерсный контракт ICE EUA, который представляет собой одну тонну выбросов углерода, сильно вырос и торгуется на уровне 40 евро, или на 300% выше средней цены за предыдущие пять лет – все это благодаря первому объявлению о вакцине и выборам президента Джо Байдена.

Политики наконец поняли, что необходимы более агрессивные действия, чтобы к 2030 году сократить выбросы на 55% ниже уровня 1990 года. За последние 30 лет было достигнуто менее половины нужного показателя, и, когда осталось всего 9 лет до конца срока программы, система наконец-то заработала. В течение следующих 9 лет также будут включены дополнительные отрасли промышленности, а общее количество разрешений в обращении (TNAC будет сокращаться: они изымаются в так называемый Резерв стабильности рынка, что сокращает предложение и подталкивает цены вверх.

С учетом этих событий стоимость эмиссионных квот, вероятно, будет продолжать расти. Учитывая сильную динамику, наблюдавшуюся в прошлом году, сектор также привлечет большее количество спекулянтов, что почти гарантирует повышенную волатильность и периоды корректировок. Однако в целом прогнозируется, что цена будет продолжать расти вплоть до 2030 года и может достичь 100 евро за тонну.

Чтобы добиться такого значительного сокращения, коммунальные предприятия, промышленность и другие загрязнители будут все активнее искать альтернативные источники энергии с низким уровнем выбросов. Мой коллега Питер Гарнри подробнее рассмотрит некоторые из них в своем обзоре. Среди прочего, они включают водород, ядерную и солнечную энергию, а также улавливание углерода как способ сбора выбрасываемого CO2.