Уровень помесячной инфляции в России восьмой месяц подряд остается повышенным, а инфляционные риски не снижаются. Быстрое восстановление сырьевых рынков, рост транспортных расходов и риски, связанные с ужесточением монетарной политики ФРС, сохраняют ожидания сильной импортируемой инфляции. Снижение безработицы в России до 4,9% в мае и ограничения на трансграничные поездки являются факторами внутренних инфляционных рисков. «Альфа-Банк» повышает прогноз по инфляции до 6,3% г/г на декабрь 2021 года и ожидает, что ключевая процентная ставка ЦБ может дойти до 7% уже к концу года.

<!—: —>

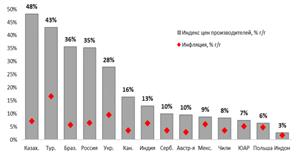

Российская помесячная инфляция остается повышенной восьмой месяц подряд: Июнь 2021 года станет восьмым месяцем, когда помесячная инфляция в России превышает уровень, который можно считать соответствующим годовому 4%-му таргету по инфляции ЦБ, т.е. 0,4% м/м (в предпосылке, что в августе и сентябре базовым сценарием является нулевой рост цен. Текущий период повышенной инфляции является самым продолжительным с 2015 года (см. Рис. 1. И если первые факторы ускорения инфляции носили временный характер – речь идет о слабом урожае 2020 года и быстром восстановлении цен на сырьевые товары – сейчас, судя по всему, инфляционное давление нарастает через несколько каналов – как внешних, так и внутренних, что может ухудшить динамику инфляции как минимум до конца этого года.

Рис. 1. Помесячная инфляция в России, % м/м

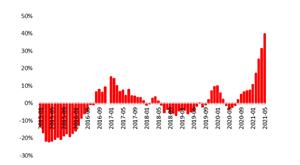

Рис. 2. Динамика цен производителей и инфляции по странам на май 2021, % г/г

Россия демонстрирует один из самых высоких темпов роста индекса цен производителей (+35% г/г в мае: Первоначальный фактор, который стоял за ускорением инфляции, был связан с восстановлением цен на сырьевые товары с конца 2020 года. При этом ожидания стабилизации цен на нефть на уровне $50-60/барр. сейчас трансформируются в мнение о том, что они могут двинуться к диапазону $80-100/барр. И даже, если OPEC+ решит рано или поздно остановить нефтяное ралли увеличением добычи, динамика нефтяных цен точно превосходит ожидания. Скачок цен на металлы – еще один источник инфляционного сюрприза. Учитывая, что (1 стоимость запасов металлов ниже, чем запасов нефти и нефтепродуктов, (2 ожидаемый технологический сдвиг создаст устойчивый спрос на цветные металлы и (3 инфраструктурные расходы поддерживают рост цен в секторе черных металлов, спрос выглядит очень сильным. Рост мировых цен на сырьевые товары транслируется в цены производителей в сырьевых экономиках (см. Рис. 2, и в России по состоянию на май 2021 года цены производителей растут на 35% г/г.

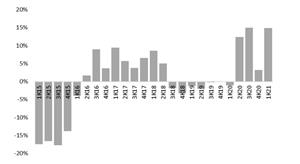

Индекс мировых цен на продукты питания вырос на 40% г/г в мае: Одновременно и в дополнение к росту сырьевых рынков на мировых рынках происходит быстрый рост цен на продовольствие. По данным Продовольственной и сельскохозяйственной организации ООН (FAO, цена мировой продовольственной корзины выросла на 40% г/г в мае, что является самым сильным помесячным ростом г/г за период с начала 2015 г. (см. Рис. 3. На 2021 год рост продовольственных цен, как прогнозируют эксперты, достигнет 24% г/г против всего 3% г/г в 2020 году, что выглядит избыточно позитивным сценарием, учитывая опасения по поводу неустойчивости погодных условий и изменений климата.

Рис. 3: Динамика продовольственной корзины ООН, % г/г

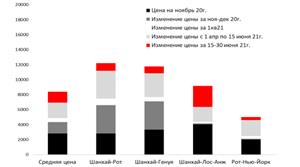

Рис. 4. Изменение стоимости 40-фут. контейнера с ноября 2020 г.

И

Стоимость контейнерных перевозок продолжает расти и прибавила в среднем 20% во второй половине июня: Еще один инфляционный фактор, влияющий на мировые рынки, это скачок в росте транспортных расходов из-за перебоев в мировой торговле. Лучшей иллюстрацией этого факта является скачок в росте контейнерных расходов, которые с конца прошлого года выросли на 100% — до 600% в зависимости от направления, и рост цен не закончен: за две последние недели июня цены на контейнеры выросли в среднем на 20% (см. Рис. 4. Еще одним подтверждением перебоев в мировой цепочке поставок являются задержки в поставках – на данный момент только 40% грузов, доставляемых морским транспортом, приходит без задержек, хотя до пандемии этот показатель составлял 70-80% (при этом на морские перевозки приходится без малого 80% всех мировых грузопотоков. Проблема «узких мест» в мировой транспортной сети может сохраняться вплоть до 2022-2023 гг., и до этого времени она может оставаться инфляционным триггером.

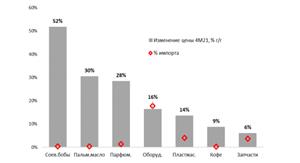

Россия столкнулась с 15%-м г/г ростом цен на импортируемую продукцию в 1 квартале 2021 года: Упомянутые выше внешние факторы нашли свое отражение на локальном российском рынке. Хотя правительство сосредоточило свои усилия на том, чтобы исключить эффект ценовой трансмиссии с экспортных рынков, в том числе с рынков зерна, сахара и даже металлов, инфляционное давление формируется и через канал импорта. Рост цен на импортную продукцию в 1 квартале 2021 года оказался максимальным с момента перехода России на инфляционное таргетирование – по нашим расчетам, импортируемая инфляция в 1 квартале 2021 года составила 15% г/г (см. Рис. 5. В подтверждение общего роста мировых цен на продовольствие, цены на некоторые импортируемые в Россию продовольственные товары, например, на пальмовое масло и сою, выросли на 30% и 52% г/г соответственно за 4 месяца 2021 года. Кроме того, по нашим оценкам, на 16% г/г выросла и стоимость импортируемого оборудования, а на этот сегмент приходится до 20% общих объемов российского импорта (см. Рис. 6.

Рис. 5. Изменение цен на импортируемые Россией товары, % г/г

Рис. 6. Рост цен на товары российского импорта, % г/г за 4М21, и доля этих товаров в структуре импорта, %

Риск ужесточения политики ФРС может создать негативный эффект переноса в размере 0,5 п. п. в инфляцию будущего года: Импортируемая инфляция может быть под контролем в ситуации благоприятного эффекта переноса; однако в случае с Россией этот сценарий маловероятен. Хотя курс рубля все еще торгуется очень близко к уровням конца прошлого года, возможное изменение риторики ФРС и курс на ужесточение монетарной политики в США по-прежнему являются серьезным риском. Ни одна из валют стран формирующихся рынков (СФР не смогла продемонстрировать значительное укрепление курса с начала этого года из-за ожиданий возможного ужесточения политики ФРС. Все возрастающие шансы реализации сценария укрепления доллара со 2 полугодия 2021 года могут потенциально добавить до 0,5 п. п. к годовой инфляции 2022 года, если рубль двинется в диапазон 75-80 руб./$. В данный момент вполне вероятно, что сильные цены на нефть снижают риски подобного сценария, однако нефтяной рынок может исчерпать свой потенциал роста в результате действий OPEC+ к тому времени, когда ФРС обозначит конкретные сроки своих действий; общий баланс рисков не способствует укреплению курса рубля в ближайшие 12 месяцев.

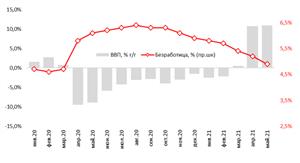

Быстрое снижение безработицы в России до 4,9% в мае указывает на усиление структурных инфляционных рисков: Внешние инфляционные факторы идут рука об руку с ростом внутрироссийских инфляционных опасений, основным из которых является быстрое восстановление российского рынка труда. 2020 год был отмечен ростом ожиданий, связанных с тем, что цифровизация может сохранить повышенный уровень безработицы, вызвав медленный рост доходов и усиливая дезинфляционное давление. Тем не менее, на практике этого не происходит. Начиная с марта, безработица стала быстро снижаться и достигла уровня 4,9% по состоянию на май 2021 года (см. Рис. 7, приблизившись к уровням 1 квартала 2020 года и направляясь к историческому минимуму по России на уровне 4,3%, зафиксированному в августе 2019 года. Количество мигрантов, регистрируемых органами официального учета в России, также восстановилось в последние три месяца — до 1 млн человек в месяц, указывая на рост спроса на рабочую силу (см. Рис. 8. Возобновление частичных карантинов, с одной стороны, и рост опасений по поводу повышения налогов корпоративного сектора, с другой, вероятно, сохранят инвестиционный рост слабым, способствуя более сильному росту зарплат. Иными словами, если изначально мы ожидали, что пандемия даст России шанс выйти на новый уровень равновесия – чуть более высокие инвестиции (технологический сдвиг и чуть более высокая безработица, то на данный момент этот сдвиг, похоже, не произойдет или не будет достаточно быстрым.

Рис. 7. Уровень безработицы, % и рост ВВП, % г/г, в России

Рис. 8. Количество мигрантов, регистрируемых в Росси ежемесячно, тыс. человек

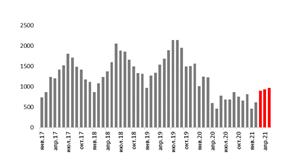

Расходы на международный туризм остаются на уровне $1 млрд в месяц в 2021 году: Некоторые временные факторы, которые, как ожидалось, исчезнут в этом году, продолжают создавать инфляционное риски. Во-первых, восстановление международного туризма было частью ожиданий по нормализации экономической жизни в 2021 году, однако, судя по всему, российские границы будут оставаться закрытыми более продолжительное в сравнении с ожиданиями время. Российская статистика платежного баланса пока свидетельствует о том, что россияне в среднем тратят всего $1 млрд в месяц на международный туризм против $4 млрд в 2019 году (см. Рис. 9. Мы считаем, что локальное предложение не подстраивалось на регулярной основе под дополнительный спрос, созданный за счет сокращения международного туризма, и, таким образом, закрытие границ следует считать инфляционным, по крайней мере, в ближайшие месяцы.

Рис. 9. Ежемесячные расходы россиян на туризм, $ млрд

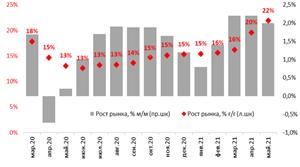

Рис. 10. Динамика рынка розничных кредитов, % г/г и % м/м

Рост розничных кредитов ускорился до 22% г/г к маю 2021 года: Другой временный фактор, который может иметь инфляционные последствия, – это очень сильный спрос на розничные кредиты. Российский рынок розничного кредитования растет более чем на 2% м/м в месяц с марта этого года и показал рост на 22% г/г по состоянию на май 2021 года против умеренных ожиданий роста на 13% г/г за полный год. Прямым следствием кредитного роста является продолжающееся быстрое увеличение цен на недвижимость – по оценкам, в среднем за 1 полугодие 2021 года цены на недвижимость увеличились на 10% с начала года. Такая динамика работает в поддержку общих завышенных инфляционных ожиданий – по данным ЦБ, в последние три месяца инфляционные ожидания населения повысились и находятся в интервале 11-12%.

Рост цен может вновь ускориться в 4 квартале 2021 года: Кроме того, следует учитывать, что есть и дополнительный фактор инфляции, связанный исключительно с контекстом 2021 года. Выборы в Думу, которые пройдут 19 сентября, могут усилить инфляционное давление по двум каналам. Во-первых, правительство, вероятно, увеличит некоторые социальные расходы накануне выборов. Во-вторых, нельзя исключать, что розничные сети могут откладывать рост конечных цен накануне выборов, чтобы затем перейти к их ускоренному повышению в 4 квартале 2021 года. В целом, учитывая фактор выборов, мы сохраняем осторожный взгляд на динамику инфляции ближе к концу года.

Мы повысили наш прогноз по инфляции на конец 2021 года до 6,3% г/г и полагаем, что ЦБ доведет свою ключевую процентную ставку до уровня 7,0% к декабрю этого года: Вполне очевидный вывод в отношении прогноза по инфляции на фоне описанной картины заключается в том, что как минимум на горизонте до конца года следует сохранять осторожность. Мы повысили наш ориентир по инфляции на конец 2021 года до 6,3% г/г, полагая, что помесячная инфляция сохранится на уровне 0,5% м/м в 4 квартале 2021 года. Главными факторами риска являются последствия электорального цикла и возможное ослабление курса во 2 полугодии 2021 года на фоне изменения риторики ФРС США. Говоря о более длинном горизонте, мы опасаемся риска импортируемой инфляции, особенно учитывая скачок в росте мировых цен на продовольствие и ускорение инфляции в развитых экономиках. Масштаб инфляционных рисков и быстрый рост ВВП на 10,7-10,9% г/г в апреле-мае 2021 года (оценка Минэкономразвития оправдывают более жесткую в сравнении с нашими ожиданиями в предыдущие месяцы политику ЦБ. Мы меняем наш прогноз по повышению ключевой процентной ставки ЦБ на заседании 23 июля, ожидая теперь ее повышения на 75 б. п. до 6,25% против ранее ожидаемых +50 б. п. до 6,0%. И теперь мы ожидаем, что ключевая ставка может достичь 7,0% к декабрю 2021 года, тогда как ранее мы ожидали, что это значение станет пиком в цикле повышения ставки и будет достигнуто только в 1 полугодии 2022 года.